Instrucciones Para El Formulario 540 2ez - Declaracion De Impuesto Sobre El Ingreso De Residente De California - 2013

ADVERTISEMENT

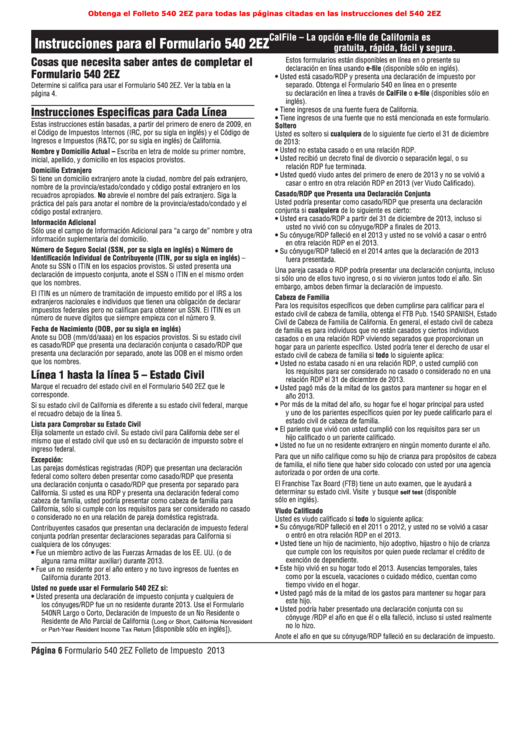

Obtenga el Folleto 540 2EZ para todas las páginas citadas en las instrucciones del 540 2EZ

CalFile – La opción e-file de California es

Instrucciones para el Formulario 540 2EZ

gratuita, rápida, fácil y segura.

Cosas que necesita saber antes de completar el

Estos formularios están disponibles en línea en ftb.ca.gov o presente su

declaración en línea usando e-file (disponible sólo en inglés).

Formulario 540 2EZ

• Usted está casado/RDP y presenta una declaración de impuesto por

separado. Obtenga el Formulario 540 en línea en ftb.ca.gov o presente

Determine si califica para usar el Formulario 540 2EZ. Ver la tabla en la

su declaración en línea a través de CalFile o e-file (disponibles sólo en

página 4.

inglés).

Instrucciones Especificas para Cada Línea

• Tiene ingresos de una fuente fuera de California.

• Tiene ingresos de una fuente que no está mencionada en este formulario.

Estas instrucciones están basadas, a partir del primero de enero de 2009, en

Soltero

el Código de Impuestos Internos (IRC, por su sigla en inglés) y el Código de

Usted es soltero si cualquiera de lo siguiente fue cierto el 31 de diciembre

Ingresos e Impuestos (R&TC, por su sigla en inglés) de California.

de 2013:

• Usted no estaba casado o en una relación RDP.

Nombre y Domicilio Actual – Escriba en letra de molde su primer nombre,

• Usted recibió un decreto final de divorcio o separación legal, o su

inicial, apellido, y domicilio en los espacios provistos.

relación RDP fue terminada.

Domicilio Extranjero

• Usted quedó viudo antes del primero de enero de 2013 y no se volvió a

Si tiene un domicilio extranjero anote la ciudad, nombre del país extranjero,

casar o entro en otra relación RDP en 2013 (ver Viudo Calificado).

nombre de la provincia/estado/condado y código postal extranjero en los

Casado/RDP que Presenta una Declaración Conjunta

recuadros apropiados. No abrevie el nombre del país extranjero. Siga la

Usted podría presentar como casado/RDP que presenta una declaración

práctica del país para anotar el nombre de la provincia/estado/condado y el

conjunta si cualquiera de lo siguiente es cierto:

código postal extranjero.

• Usted era casado/RDP a partir del 31 de diciembre de 2013, incluso si

Información Adicional

usted no vivió con su cónyuge/RDP a finales de 2013.

Sólo use el campo de Información Adicional para “a cargo de” nombre y otra

• Su cónyuge/RDP falleció en el 2013 y usted no se volvió a casar o entró

información suplementaria del domicilio.

en otra relación RDP en el 2013.

Número de Seguro Social (SSN, por su sigla en inglés) o Número de

• Su cónyuge/RDP falleció en el 2014 antes que la declaración de 2013

Identificación Individual de Contribuyente (ITIN, por su sigla en inglés) –

fuera presentada.

Anote su SSN o ITIN en los espacios provistos. Si usted presenta una

Una pareja casada o RDP podría presentar una declaración conjunta, incluso

declaración de impuesto conjunta, anote el SSN o ITIN en el mismo orden

si sólo uno de ellos tuvo ingreso, o si no vivieron juntos todo el año. Sin

que los nombres.

embargo, ambos deben firmar la declaración de impuesto.

El ITIN es un número de tramitación de impuesto emitido por el IRS a los

Cabeza de Familia

extranjeros nacionales e individuos que tienen una obligación de declarar

Para los requisitos específicos que deben cumplirse para calificar para el

impuestos federales pero no califican para obtener un SSN. El ITIN es un

estado civil de cabeza de familia, obtenga el FTB Pub. 1540 SPANISH, Estado

número de nueve dígitos que siempre empieza con el número 9.

Civil de Cabeza de Familia de California. En general, el estado civil de cabeza

Fecha de Nacimiento (DOB, por su sigla en inglés)

de familia es para individuos que no están casados y ciertos individuos

Anote su DOB (mm/dd/aaaa) en los espacios provistos. Si su estado civil

casados o en una relación RDP viviendo separados que proporcionan un

es casado/RDP que presenta una declaración conjunta o casado/RDP que

hogar para un pariente específico. Usted podría tener el derecho de usar el

presenta una declaración por separado, anote las DOB en el mismo orden

estado civil de cabeza de familia si todo lo siguiente aplica:

que los nombres.

• Usted no estaba casado ni en una relación RDP, o usted cumplió con

los requisitos para ser considerado no casado o considerado no en una

Línea 1 hasta la línea 5 – Estado Civil

relación RDP el 31 de diciembre de 2013.

Marque el recuadro del estado civil en el Formulario 540 2EZ que le

• Usted pagó más de la mitad de los gastos para mantener su hogar en el

corresponde.

año 2013.

• Por más de la mitad del año, su hogar fue el hogar principal para usted

Si su estado civil de California es diferente a su estado civil federal, marque

y uno de los parientes específicos quien por ley puede calificarlo para el

el recuadro debajo de la línea 5.

estado civil de cabeza de familia.

Lista para Comprobar su Estado Civil

• El pariente que vivió con usted cumplió con los requisitos para ser un

Elija solamente un estado civil. Su estado civil para California debe ser el

hijo calificado o un pariente calificado.

mismo que el estado civil que usó en su declaración de impuesto sobre el

• Usted no fue un no residente extranjero en ningún momento durante el año.

ingreso federal.

Para que un niño califique como su hijo de crianza para propósitos de cabeza

Excepción:

de familia, el niño tiene que haber sido colocado con usted por una agencia

Las parejas domésticas registradas (RDP) que presentan una declaración

autorizada o por orden de una corte.

federal como soltero deben presentar como casado/RDP que presenta

El Franchise Tax Board (FTB) tiene un auto examen, que le ayudará a

una declaración conjunta o casado/RDP que presenta por separado para

determinar su estado civil. Visite ftb.ca.gov y busque self test (disponible

California. Si usted es una RDP y presenta una declaración federal como

sólo en inglés).

cabeza de familia, usted podría presentar como cabeza de familia para

California, sólo si cumple con los requisitos para ser considerado no casado

Viudo Calificado

o considerado no en una relación de pareja doméstica registrada.

Usted es viudo calificado si todo lo siguiente aplica:

• Su cónyuge/RDP falleció en el 2011 o 2012, y usted no se volvió a casar

Contribuyentes casados que presentan una declaración de impuesto federal

o entró en otra relación RDP en el 2013.

conjunta podrían presentar declaraciones separadas para California si

• Usted tiene un hijo de nacimiento, hijo adoptivo, hijastro o hijo de crianza

cualquiera de los cónyuges:

que cumple con los requisitos por quien puede reclamar el crédito de

• Fue un miembro activo de las Fuerzas Armadas de los EE. UU. (o de

exención de dependiente.

alguna rama militar auxiliar) durante 2013.

• Este hijo vivió en su hogar todo el 2013. Ausencias temporales, tales

• Fue un no residente por el año entero y no tuvo ingresos de fuentes en

como por la escuela, vacaciones o cuidado médico, cuentan como

California durante 2013.

tiempo vivido en el hogar.

Usted no puede usar el Formulario 540 2EZ si:

• Usted pagó más de la mitad de los gastos para mantener su hogar para

• Usted presenta una declaración de impuesto conjunta y cualquiera de

este hijo.

los cónyuges/RDP fue un no residente durante 2013. Use el Formulario

• Usted podría haber presentado una declaración conjunta con su

540NR Largo o Corto, Declaración de Impuesto de un No Residente o

cónyuge /RDP el año en que él o ella falleció, incluso si usted realmente

Residente de Año Parcial de California (Long or Short, California Nonresident

no lo hizo.

or Part-Year Resident Income Tax Return [disponible sólo en inglés]).

Anote el año en que su cónyuge/RDP falleció en su declaración de impuesto.

Página 6 Formulario 540 2EZ Folleto de Impuesto 2013

ADVERTISEMENT

0 votes

Related Articles

Related forms

Related Categories

Parent category: Financial

1

1 2

2 3

3 4

4 5

5 6

6 7

7 8

8 9

9